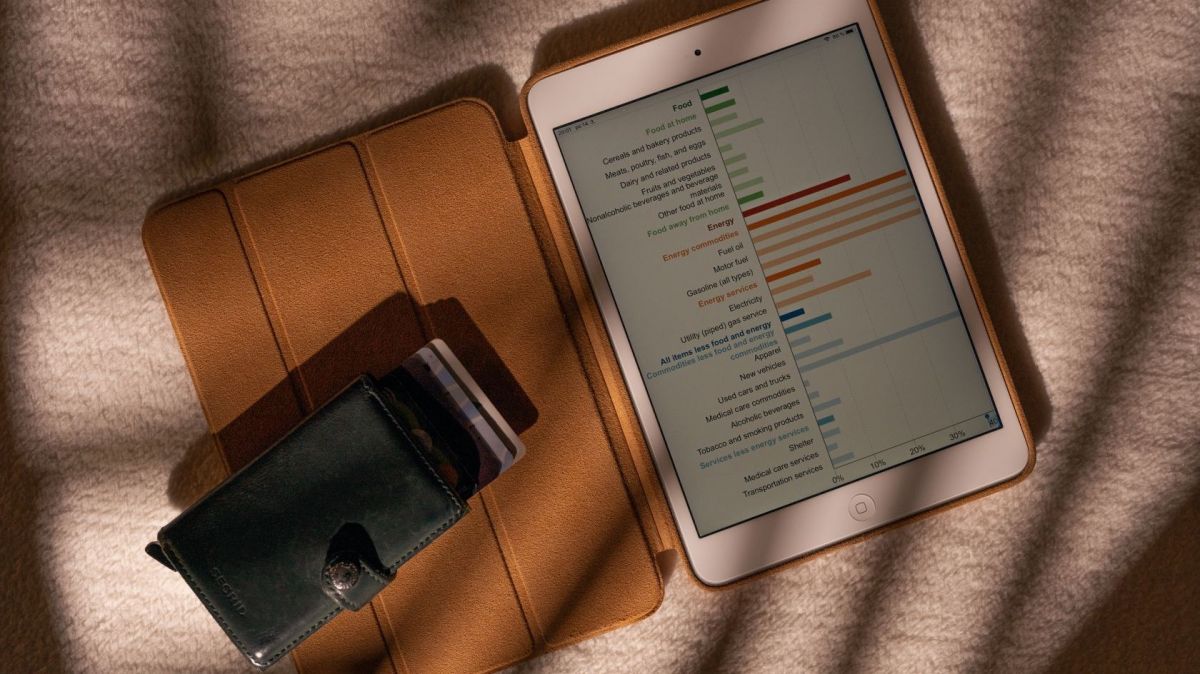

Il est facile de prendre des résolutions pour la nouvelle année, mais aussi de les rompre.

C'est également le cas lorsqu'il s'agit de fixer des objectifs financiers, et certaines erreurs peuvent faire dérailler les résolutions financières.

Karen Barrett, fondatrice et PDG d'Unbiased.co.uk, une plateforme de mise en relation avec des conseillers financiers indépendants, explique qu'il existe des "pièges" courants dans lesquels les gens risquent de tomber lorsqu'ils se fixent des objectifs financiers pour l'année à venir.

"Il est facile de tomber dans ces pièges, souvent avec les meilleures intentions du monde, mais il est possible de les éviter si l'on dispose des bonnes connaissances", ajoute-t-elle.

Voici quelques "pièges" à éviter...

1. Négliger votre situation financière actuelle au profit de vos objectifs finaux

Barrett suggère de commencer par examiner vos relevés bancaires.

"Il est facile de se laisser emporter par ses objectifs finaux, mais pour prendre le contrôle de ses finances, il faut toujours commencer par déterminer ce que l'on dépense réellement, puis se fixer un budget", explique-t-elle. "L'approche de l'autruche, qui consiste à ne pas regarder ce qui se passe, est à éviter à tout prix.

2. Ne pas s'attaquer aux dettes

"Après avoir compris vos habitudes de consommation, vous devez vous pencher sur les dettes que vous avez contractées et vous en occuper avant de vous lancer dans des objectifs ou des ambitions plus ambitieux", explique M. Barrett. "C'est particulièrement vrai en cette période de l'année.

3. Être trop vague

"L'une des principales raisons pour lesquelles les résolutions du Nouvel An échouent est qu'elles sont irréalistes ou imprécises", explique Mme Barrett. Elle suggère de fixer des "mini-objectifs" réalistes et réalisables.

"Les petits objectifs spécifiques et réalisables sont moins intimidants que les grands, et il est donc moins probable que vous les abandonniez. Par exemple, si vous souhaitez vous débarrasser de vos dettes, déterminez honnêtement le montant que vous pouvez vous permettre de rembourser chaque mois et fixez un délai raisonnable.

Crédits : PA ; Auteur : PA ;

Crédits : PA ; Auteur : PA ;

4. Se fier uniquement aux conseils du "bouche-à-oreille

Même si les amis et la famille peuvent avoir des suggestions utiles en matière d'argent, il est important de se rappeler que la situation de chacun est différente et que ce qui a fonctionné pour une personne n'est pas nécessairement adapté à une autre.

Certaines personnes peuvent bénéficier des conseils financiers d'un professionnel dûment qualifié, qui peut examiner la situation d'une personne et lui recommander des mesures pour atteindre ses objectifs financiers. M. Barrett ajoute : "Pour que les conseils soient aussi efficaces que possible, ils doivent être adaptés à vos besoins et à vos objectifs spécifiques."

5. Mettre tous ses œufs dans le même panier

Si vous envisagez d'investir, M. Barrett suggère de conserver un portefeuille diversifié.

"Nombreux sont ceux qui se tournent vers l'investissement pour la première fois afin d'atteindre leurs objectifs financiers, mais trop se fier à un seul type d'investissement, à un seul secteur ou à un seul pays peut vous exposer à des risques inutiles", explique-t-elle.

"Heureusement, les gens prennent conscience de l'importance d'obtenir des conseils financiers appropriés avant d'investir."

6. Oublier de faire le tour du marché

Selon M. Barrett, il est important de faire le tour des produits financiers, que ce soit avant d'ouvrir un compte d'épargne, de contracter un prêt hypothécaire ou de chercher une rente qui fournira un revenu à la retraite.

Il faut notamment s'assurer de bien comprendre les frais cachés avant d'ouvrir un produit financier ou, par exemple, de s'inscrire à une plateforme d'investissement", ajoute-t-elle.

Crédits : PA ; Auteur : PA ;

Crédits : PA ; Auteur : PA ;

7. Ne pas prévoir les imprévus

Barrett déclare : "Tout le monde peut comprendre que la vie a l'habitude de nous réserver des surprises. Avant tout, assurez-vous de constituer un fonds d'urgence en plus de vos objectifs d'épargne plus généraux. Il est généralement recommandé de constituer un fonds d'épargne d'urgence pour couvrir les dépenses mensuelles pendant trois à six mois.

8. Abandonner en cas d'échec

Enfin, ne paniquez pas en cas de faux pas. Barrett suggère ce qui suit : "Fixez-vous un rappel mensuel pour vérifier votre état d'avancement : "Fixez-vous un rappel mensuel pour vous asseoir et vérifier où vous en êtes. Cela devrait vous permettre de rester motivé et vous aider à voir si vous avez besoin de modifier votre plan.

"Si les choses ne se passent pas comme prévu, ne vous laissez pas abattre et n'abandonnez pas. Essayez de vous remettre sur la bonne voie et reconnaissez que le fait de ne pas réussir quelque chose est une étape essentielle sur la voie de la réussite.